Zapytaj o nieruchomość

Szczyrk, ul. Świerkowa

Nieruchomość

Dom

Powierzchnia

700 m2

Pow. działki

1400 m2

Pokoje

11

Rok budowy

2010

Zapytaj o nieruchomość

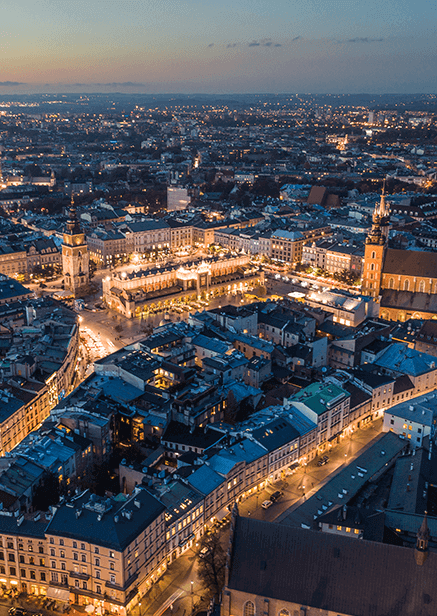

Kraków Kraków-Podgórze, ul. Kolista

Nieruchomość

Lokal komercyjny

Rodzaj budynku

Restauracja

Powierzchnia

275 m2

Zapytaj o nieruchomość

Zawoja

Nieruchomość

Działka

Typ

Inwestycyjna

Pow. działki

10255 m2

Uzbrojenie

Nie

Zapytaj o nieruchomość

Kluszkowce, ul. Cegielniana

Nieruchomość

Lokal komercyjny

Rodzaj budynku

Segment

Powierzchnia

380 m2

Zapytaj o nieruchomość

Klimkówka

Nieruchomość

Lokal komercyjny

Rodzaj budynku

Niski blok

Powierzchnia

719 m2

Zapytaj o nieruchomość

Librantowa

Nieruchomość

Dom

Powierzchnia

338 m2

Pow. działki

1800 m2

Pokoje

8

Rok budowy

2010

Zapytaj o nieruchomość

Zubrzyca Górna

Nieruchomość

Dom

Powierzchnia

128 m2

Pow. działki

6200 m2

Pokoje

4

Rok budowy

2015

Zapytaj o nieruchomość

Maniowy, ul. Józefa Poniatowskiego

Nieruchomość

Dom

Powierzchnia

288 m2

Pow. działki

621 m2

Pokoje

6

Rok budowy

2000

Zapytaj o nieruchomość

Nowy Targ

Nieruchomość

Dom

Powierzchnia

142 m2

Pow. działki

1900 m2

Pokoje

4

Rok budowy

2011

Zapytaj o nieruchomość

Stare Rybie

Nieruchomość

Dom

Powierzchnia

210 m2

Pow. działki

3.5 Ha

Pokoje

5

Rok budowy

1992

Zapytaj o nieruchomość

Zawoja Przysłop

Nieruchomość

Dom

Powierzchnia

120 m2

Pow. działki

600 m2

Pokoje

5

Rok budowy

2024

Zapytaj o nieruchomość

Kraków, ul. Kazimierza Wielkiego 67

Nieruchomość

Mieszkanie

Powierzchnia

87.8 m2

Pokoje

4

Łazienki

1

Zapytaj o nieruchomość

Maków Podhalański

Nieruchomość

Dom

Powierzchnia

233 m2

Pow. działki

1800 m2

Pokoje

6

Rok budowy

2000

Zapytaj o nieruchomość

Owieczka

Nieruchomość

Dom

Powierzchnia

215 m2

Pow. działki

3000 m2

Pokoje

7

Rok budowy

2021

Zapytaj o nieruchomość

Kędzierzynka

Nieruchomość

Dom

Powierzchnia

220 m2

Pow. działki

4200 m2

Pokoje

7

Rok budowy

1993

Zapytaj o nieruchomość

Kraków Kraków-Nowa Huta, ul. Lubocka 31C

Nieruchomość

Mieszkanie

Powierzchnia

53.83 m2

Pokoje

3

Łazienki

1

Rok budowy

2019

Zapytaj o nieruchomość

Kraków Kraków-Podgórze

Nieruchomość

Mieszkanie

Powierzchnia

61.5 m2

Pokoje

3

Łazienki

1

Rok budowy

1989

Zapytaj o nieruchomość

Chomranice

Nieruchomość

Dom

Powierzchnia

248 m2

Pow. działki

5200 m2

Pokoje

5

Rok budowy

2023

Zapytaj o nieruchomość

Tłuczań

Nieruchomość

Dom

Powierzchnia

199 m2

Pow. działki

6200 m2

Pokoje

5

Rok budowy

1981

Zapytaj o nieruchomość

Łapanów

Nieruchomość

Dom

Powierzchnia

218 m2

Pow. działki

694 m2

Pokoje

7

Rok budowy

1990

Zapytaj o nieruchomość

Jaksice

Nieruchomość

Dom

Powierzchnia

138 m2

Pow. działki

5337 m2

Pokoje

5

Rok budowy

2003

Zapytaj o nieruchomość

Alwernia, ul. Władysława Stanisława Reymonta 67

Nieruchomość

Dom

Powierzchnia

200 m2

Pow. działki

1100 m2

Pokoje

7

Zapytaj o nieruchomość

Nowy Sącz, ul. Jana Sobieskiego 14a

Nieruchomość

Mieszkanie

Powierzchnia

58.7 m2

Pokoje

2

Łazienki

1

Rok budowy

2007

Zapytaj o nieruchomość

Regulice, ul. Kwarcowa 1

Nieruchomość

Działka

Typ

Budowlana

Pow. działki

3800 m2

Uzbrojenie

Nie